金融市場に積極的に参加してから約10年が経ちましたが、ボラティリティはかなり高いと言えます。選ばれた個人だけが活発な取引のビジネスに参入することを決定するこの1つの理由はもちろん、その中でのキャリアを試みること.

外国為替のボラティリティは、先物や株式のボラティリティとともに、市場での生活を維持することを大きな課題にする可能性があります。しかし、それは管理することができ、あなたに有利にさえなります.

ボラティリティトレーディングとは?

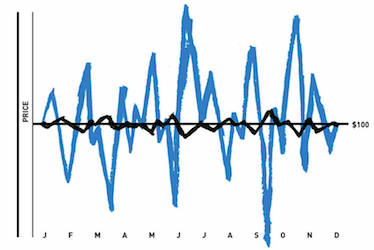

時々、市場は複数のセッションまたは数日間静かになります。これはあなたに外国為替を取引するのが簡単であるという印象を与えるかもしれません—しかしそれから数百のピップがほんの数時間で動きます!通貨取引の周期的な混乱を乗り越えるためには、外国為替のボラティリティの違いを理解することが重要です.

ボラティリティ取引に関しては、履歴と暗黙の2つのタイプに関係する必要があります。過去のボラティリティは、一定期間(つまり、1か月または1年)にわたる通常の価格アクションです。逆に、インプライドボラティリティは、現在または将来の異常な価格行動です。過去の価格行動と比較した場合、暗黙的には通常、過去の範囲を超えています。したがって、この記事ではインプライドボラティリティについて言及します。.

外国為替のボラティリティは危険な場合がありますが、カードを正しくプレイすれば素晴らしい利益が得られます.

FXリーダーの外国為替ボラティリティ取引チェックリスト

市場のボラティリティを克服することができます。実際、私たちはそれを私たちに有利に変えて、いくつかの大きな動きを利用することさえできます。私がトレーダーであったすべての年を通して、私はオフサイドに巻き込まれるのを避け、ボラティリティ取引の利益を享受するためのいくつかのルールを考え出しました。だから、ここに行きます:

ターゲットを広げる

市場が動揺したときに行う最も論理的なことは、テイクプロフィット/ストップロスの目標を広げることです。不安定な市場とそれに続く価格行動によって示される行動には、3つの基本的なタイプがあります。

- ボラティリティの高い市場は、振り返ることなく一方向に数百ピップで実行される可能性があります

- それは途切れ途切れの価格アクションで数百ピップス実行される可能性があり、すべてのレッグの後に深いリトレースを行います

- 定義された範囲内ですばやく上下に移動する可能性があります

ボラティリティの高い市場の種類ごとに、生き残りたいのであれば、ストップロスを増やして利益目標を立てたほうがよいでしょう。このようにして、ホイップソーイングの悪影響を回避し、損失を最小限に抑えながら、潜在的な利益を増やします。.

ターゲットを広げると、むち打ちを防ぐのに役立ちます.

損失を最小限に抑える

ボラティリティが大きく、価格アクションが不安定な場合は、小さなストップと大きなテイクプロフィットターゲットを使用するのが賢明です。このボラティリティ取引手法は、通常、さまざまな市場に適用した場合に最良の結果をもたらします。これは、ターゲットの拡大について説明している上記の他の手法と矛盾しているように見えますが、実際には機能します。!

価格が範囲を確立し、その中で取引されている場合、売るときは上に、買うときは下にストップを近づける必要があります。価格がいつ範囲外になるのか、それが発生したときにどこまで実行されるのかはわかりません。したがって、これらの機会には、タイトなストップロスを維持することをお勧めします.

3月のFED会合後、EUR / USDが1.05から1.1050の間で取引されていたのを覚えていますか?数回のセッションで400〜500ピップを上下に動かしていました。それが最終的に範囲のトップを破ったとき、価格は1.1450に跳ね上がりました。ストップをトップから100、200、さらには300ピップ上に配置した場合、ブレイクアウト後に大きな損失が発生することになります。これは、ボラティリティの高い市場でよく発生します。何度か立ち止まったとしても、勝ちトレードで損失を補う以上のことができます.

レバレッジを下げる

レバレッジは、限られた自己資本で大きな利益を上げることを目指すトレーダーにとって非常に便利です。ただし、レバレッジは取引口座の主な殺人者の1つでもあります。したがって、ボラティリティ取引プランを使用してストップロスの目標を拡大する場合は、レバレッジも下げる方がよいでしょう。結局のところ、アカウントのリスクは通常時と同じ比率を維持する必要があります.

数週間前、中国の株式市場が急落したとき、いくつかの外国為替ペアの動きは、わずか数時間で600ピップスもの大きさでした。最初の200ピップスが下落した後、長い米ドル/円を入力することにしました。テイクプロフィットとストップロスの両方で300ピップのターゲットでバイトレードを開始しました。ペアがさらに400ピップス下に移動することを私たちはほとんど知りませんでした.

30ピップストップロスに3%の同じレバレッジを適用した場合、1回の取引でアカウントの30%を失ったことになります。しかし、レバレッジを1:10から1:2に下げ、アカウントの2%を失いました.

あなたが私たちのシグナルから気づいたかもしれないように、価格が下からの別の買い取引で上昇したので、私たちはその日遅くにそれを回復しました。レバレッジを同じに保ち、アカウントの30%を失ったとしたら、厳しい打撃を受けたでしょう。最初の取引で損失を返すために2番目のポジションを開くことができなかった可能性が高いです.

市場全体を打ち負かすことはできないため、ボラティリティが高い場合はレバレッジを下げることをお勧めします.

ポートフォリオを多様化する

ポートフォリオの分散は、長期的に生き残るための主要な手法の1つです。大規模な金融機関は常に、さまざまな市場の多くの商品でポートフォリオを多様化しています.

ボラティリティが高い場合、分散は特に重要になります。通常の取引条件では、取引の結果を100%確信することはできません。ボラティリティが高い期間では、不確実性が高まります。したがって、通常取引する資金をいくつかのペアに異なる方向に分散させると、リスクが制限され、多くの場合、素晴らしい利益がもたらされます。.

外国為替のボラティリティが高まる中、価格が不安定になると、多様化はさらに収益性が高くなります。米ドルの強さの波が終わりに近づいているときに、抵抗の近くでEUR / USDを売り、サポートの近くでAUD / USDを買うと、2つの勝ちトレードになる可能性があります。最悪のシナリオでは、あなたはあなたの失った取引をヘッジし、その損失を排除しているだけです。複数のペアでそれを行う場合、それらのいくつかは利益をもたらしますが、他のペアは損益分岐点になります.

全体像を見てください

不安定で途切れ途切れの市場は、明確な方向性がないまま動き回っているという印象を与えることが多く、戸惑いを残します。そのため、短い時間枠でのノイズの影響を受けないように、全体像を確認することをお勧めします。このようにして、より高い時間枠のより重要なサポートとレジスタンスのレベルを確認できます。これにより、より小さな時間枠のインジケーターを過剰取引するのを防ぐことができます。.

特に不安定な市場での過剰取引は、高レバレッジと同じくらい悪いです。あなたがあまりにも多くの取引を開くと、あなたはあなたの取引を適切に集中して看護することができません。論理がぼやけて、明確な方向性を得るのが難しくなります。したがって、より大きな時間枠チャートで市場を観察して、最適なエントリースポットを選択するのが最善です。.

「忍耐は美徳」という言葉を何回聞いたことがありますか?ボラティリティ取引には忍耐が不可欠です。したがって、より高い時間枠チャートで重要なレベルを選択し、価格がこのレベルに達するまで待って、ストライキを行います。あなたがあなたの取引で十分な利益を上げたら、出て行ってください。すすぎ、繰り返します.

ボラティリティの高い市場での取引に関するその他のヒント:ボラティリティの高い市場で収益性の高い取引を行う方法–外国為替取引戦略

疑わしいときは、外に出てください!

大事なことを言い忘れましたが、必要に応じて回避を実践してください。常に市場に出ている必要はありません。上下に移動するときに価格が作るすべてのピップをつかむことはできません。あなたは利益を上げるために取引しているので、最高の機会を待つのが理想的です.

市場がどちらの方向に進むかわからない場合は、離れて、良い機会が来るまで市場を観察するのが最善です。常に1つあります—不安定な市場で価格を追いかけないでください!